Esiste un modo giusto per cominciare a prendere confidenza con i rudimenti dei mercati finanziari, senza farsi troppo male, anzi cercando di costruire qualcosa di buono?

In molti casi, SI’!

Personalmente quando incontro qualcuno che desidera cominciare ad investire i propri risparmi, magari finalizzandoli ad un obiettivo preciso, consiglio sempre di iniziare un Piano di Accumulo sul mercato azionario internazionale.

Per chi ancora non lo sapesse, il piano di accumulo consiste in un accantonamento periodico (preferibilmente mensile) di una cifra ritenuta sopportabile, che viene prelevata dal conto corrente e impiegata per l’acquisto di un certo numero di quote di un fondo (sicav, etf, ecc., a condizione che investa sui mercati azionari una quota importante del portafoglio).

Immaginate di comprare una serie di scatolette (facciamo ad esempio 100) nelle quali ogni mese mettete un po’ di soldi, diciamo 100 euro. Quindi dopo 8 anni e qualche mese tutte le scatolette sono piene ed abbiamo messo da parte 10 mila euro. Chiaro?

Poi che succede? Niente! Alla fine del piano infatti ci ritroveremo con un certo numero di QUOTE comprate via via nel corso degli anni. Queste quote avranno un prezzo in quel momento. Basta moltiplicare il prezzo per il numero di quote che si possiedono, per avere il “montante”, ovvero quanti soldi otterrei dalla vendita delle quote stesse. Posso quindi decidere se liquidare o aspettare.

In pratica è come comprare un’auto a rate. Alla fine del finanziamento non sono obbligato a vendere l’auto.

E’ un investimento rischioso? Nel senso che è possibile perdere soldi?

Si!!! E’ possibile

Ha un rendimento certo? NO!

E allora?

Il PAC (acronimo per gli amici) è un investimento a rate in capitale di rischio, ed è proprio questo a renderlo interessante.

E’ forse opportuno accennare al concetto di RISCHIO, applicato ai mercati finanziari (il termine ha vari significati. Ne parleremo).

In questo caso, per rischio si intende la VOLATILITA’, ovvero la possibilità che il prezzo delle nostre quote oscilli in maniera importante, tanto che il giorno in cui decido di vendere, dei 10.000 euro versati potrebbero esserne rimasti meno, o anche molti meno.

Di contro è proprio il fatto che il prezzo è VOLATILE, che fa sì che il giorno in cui vendo, i 10.000 potrebbero essere diventati molti, molti di più!

Ovvero la volatilità è il motivo per cui un investimento (di qualsiasi tipo) guadagna (o perde)!

Quindi, sintetizzando : RISCHIO=VOLATILITA’=RENDIMENTO!!!

Infatti, su un termine correttamente lungo, diciamo di 10 anni o 20 anni, gli investimenti azionari sono molto volatili, come è noto, ma sono anche molto redditizi.

E’ proprio grazie a meccanismi come quello del PAC che si può portare a vantaggio dell’investitore la volatilità di breve periodo, le “montagne russe” dei mercati, per poi godere della redditività dei mercati nel lungo termine.

Vediamo perché:

Prendiamo le nostre 100 scatolette, anzi, riduciamole a 10 per semplicità. Mi serviranno per investire 1000 euro, 100 euro al mese per 10 mesi.

Poniamo, ad esempio, che io decida di investirli in un fondo la cui quota vale 1. Nel corso dei 10 mesi la quota oscilla paurosamente, arrivando perfino a lambire il prezzo di 0,50. Poi, per mia fortuna, il mercato si riprende, toccando perfino 1,50, ma poi torna a 1.

Se avessi investito 1000 il primo giorno del primo mese, avrei esattamente 1000 alla fine del 10imo mese.

Invece col PAC cosa sarebbe successo?

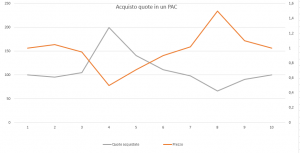

La linea grigia è quella che rappresenta la quantità di quote acquistate (scala di sinistra) per ognuno dei 10 acquisti e quella arancio rappresenta i prezzi (inventati) di un ipotetico fondo azionario (scala di destra).

Alla fine, pur essendo tornato il prezzo al valore di partenza, abbiamo acquistato 1108,1 quote, che potremmo vendere al prezzo di 1, ricavandone 108,1 di profitto.

Tutto ciò grazie alla volatilità, quindi al rischio, dell’investimento sottostante!

Questo è solo un esempio totalmente inventato, che però ci serve per evidenziare alcuni elementi importanti.

Siamo tutti d’accordo che per guadagnare bisogna comprare a prezzi bassi, vero?

Siamo d’accordo che è impossibile per un comune mortale prevedere quando il prezzo sarà basso o se salirà o scenderà, vero?

O meglio, io non ci riesco e non ho ancora conosciuto nessuno che sia in grado di farlo.

Bene! Con il PAC non abbiamo bisogno di fare previsioni, perché abbiamo comprato comunque molte quote quando il prezzo era basso (200 quote a 0,5 al mese 4) e molte meno quando era alto (66,7 quote a 1,5 al mese 8)!

Tutto ciò quasi inconsapevolmente, evitando, tra l’altro, di cedere a tentazioni di fuga quando il prezzo era basso e di euforia quando il prezzo era alto!

Questa metodologia, nel lungo termine, abbatte drasticamente il RISCHIO dell’investimento, consentendo di approfittare al meglio della parte “buona” della volatilità, ovvero il RENDIMENTO!

Senza neppure il bisogno di essere un “mago” dei mercati, anzi occupandosene il meno possibile.

In aggiunta a tutto ciò, il PAC ha un altro enorme vantaggio: quello di EDUCARE il risparmiatore ad un approccio sano e corretto ai mercati e al rischio.

Come dice il Prof. Ruggero Bertelli (università di Siena) in un recente intervento, il PAC è il modo più “naturale” di avvicinarsi ai mercati finanziari. “Chi non ha un PAC o non ha un consulente finanziario, o non ha un bravo consulente finanziario. Chi risparmia deve avere un PAC. Non è (quasi) mai troppo tardi, comunque.” (PLUS 2- il Sole 24 Ore 23/05/2020)

Related posts

Categories

- 4 pilastri (18)

- Assicurazione (4)

- Bitcoin (4)

- blockchain (1)

- consulenza (12)

- Covid 19 (6)

- criptovalute (4)

- Cultura finanziaria (29)

- Debito pubblico (8)

- demografia (10)

- denaro (4)

- Derivati (1)

- Diversificazione (18)

- ESG (1)

- Europa (8)

- famiglia (2)

- felicità (1)

- finanza (7)

- finanza comportamentale (11)

- finanza personale (28)

- Finanza pubblica (14)

- Fondi comuni (3)

- futuro (11)

- giovani (6)

- immobili (9)

- Inflazione (11)

- mercati finanziari (3)

- Oro (2)

- Pac (5)

- pianificazione patrimoniale (8)

- Polizze (6)

- prensione (2)

- previdenza (11)

- PREVIDENZA COMPLEMENTARE (1)

- Previsioni (6)

- rendita vitalizia (1)

- resilienza (4)

- ricchezza (4)

- risparmiatore (1)

- Senza categoria (3)

- shorts (8)

- Tasse (5)

- Tempo (9)

- Titoli di stato (2)